近日,毕马威(KPMG)发布2019年版赴哈经商的税收和法律要点(Doing Business In Kazakhstan : Tax and Legal Highlights),现摘编如下供参考。

商业组织形式

哈萨克民法典以及其他相关法律对哈国和外国企业在哈开展经济活动的组织形式规定具有很高的灵活性,其组织形式包括:代表处、分支机构、法人实体或简单合伙企业(或联合体)。通常,哈国法律对哈国本地法人企业和外国法人哈萨克子公司一视同仁,最为普遍的商业组成形式为有限责任公司和股份公司。

外汇管制

哈萨克本币坚戈可在哈国自由兑换,对外币出入境有一定限制。居民企业间除一些例外情况禁止外币交易,居民企业和非居民企业间允许多币种交易。

税法要点

2018年以来,现行税法体系发生重大变化,新生效税法取代了2008年版老税法。

新税法采用了新的纳税原则 -- 纳税人诚信原则。具体规定如下:

-税务机关与纳税人就税法未明确事宜出现税务争端时,争议应采取对纳税人有利的原则进行解释。

-税务机关负责查证和定义税务违规行为。

-如出现纳税人由于税务机关单独书面解释错误造成的税务违规,纳税人应被免除罚款和罚息,只缴纳应缴未缴税费。

企业所得税

注册纳税人

绝大部分的法人实体应缴企业所得税额为其应税净收入的20%。一些个别实体可申请特殊税制,获得相对较低的缴纳比例。应税净收入为总收入与获得总收入产生的总支出之差。利息支出、招待费和其他一些支出可在规定范围内减免。除支出减免外,税法允许法律实体将将经营性亏损递延10年冲抵未来收入。除企业所得税外,外国法人在哈常设机构还应缴纳利润税,税率为企业所得税后净收入的15%,因此,外国常设机构的实际税率为32%。

免征企业所得税的收入形式:

1.符合相关规定和要求的股息;

2.国家证券交易收入;

3.哈交所挂牌证券交易收入;

4.满足一定条件的哈国法人实体份额或股份出售利润。

受控外国企业(CFC)

定义:符合下列条件的非居民法人或其他外国商业组织形式被认定为CFC:

- 哈萨克居民直接、间接或通过架构拥有25%或以上份额(或股权)或居民控股外国公司;

- CFC或其常设机构注册在哈国规定的提供优惠税制国家或实际利润税率低于10%的国家。

CFC或其常设机构中由居民所占份额/股权获得的利润部分应在哈缴纳所得税,如居民部分处于亏损状态,则相应CFC或其常设机构的利润应考虑居民部分的经营性净亏损相应扣减。如CFC或其常设机构利润高于居民部分经营亏损,则其差额应被认定为居民的应税收入。

对CFC或其常设机构不申报或少申报应税收入的情况将采取行政处罚。如居民缺乏有效信息及时评估CFC或其常设机构的在哈应纳税额,居民可被免除行政处罚或罚息。

持有CFC份额/股权或控股CFC的哈国居民应向哈国家收入委员会提交参股或控股CFC报告。

所得税源泉扣缴制度

如果在哈外国企业未在哈注册常设机构,其在哈取得收入应从获得收入的源泉扣缴所得税,外国企业收入的支付方有责任代为扣缴所得税。

上述税收可根据哈萨克与对象国签订的避免双重征税协定进行减免。目前哈国已经与超过50个国家签署了类似协议,其中很多都做出了降低利润税率的相关规定。

各项收入税率

资本、红利、利息、稿酬收入 – 15% 再保险保费 – 5%

国际运输服务收入 – 5% 服务所得和其他收入 – 20%

保险保费 – 15% 在哈萨克认定为低税率国家注册的企业在哈收入 – 20%

转移定价

根据经合组织(OECD)税基侵蚀和利润转移(BEPS)行动计划,新法律要求特定在哈营业的跨国企业提交三级转让定价报告。

任何交易价格与市场公允价格不符的国际商品服务交易合同均适用于哈萨克现行转移定价法。哈萨克现行转移定价法不允许任何形式的交易价格与市场公允价格不符情况。从事国际交易公司、底土利用公司(subsoil users)、享受税收优惠或纳税亏损公司必须遵守哈国转移定价法有关规定。

2017年1月哈萨克加入税基侵蚀和利润转移(BEPS)包容性机制,承诺满足OECD组织第5号行动计划(打击有害税收实践)、第6号行动计划(防止税收协定优惠的不当授予)、第13号行动计划(转让定价同期资料和分国信息披露)、第14项行动计划(创建更有效的争端解决机制)所规定的最低标准。根据第13项行动计划,哈萨克通过修正法律规定在哈经营的跨国公司应提交三级转让定价资料。修正后的法律规定跨国公司的相关关联企业应向哈税务机关递交下列本地资料、母公司资料和分国别资料等三级转移定价报告材料。

被认定需要提交上述资料的企业应在下一会计年度9月1日前向税务当局提交参与跨国企业的告知函(告知函)。

根据OECD规定,首次分国别报告提交期限为2016年。告知函提交的法律要求生效日期为2018年1月1日,因此本地资料和母公司资料的首次报表期为2019年,从2019年起不提供或提供错误转移支付报告文件的企业将承担行政责任。

增值税

所有在哈开展经济活动,并在日历年内收入总额超过3万倍月度结算单位(2019年1个月度结算单位为2525坚戈)的居民和企业均应注册为增值税纳税人。

对商品与服务销售以及进口哈国所得收入采取标准增值税征收模式,税率为12%。对自哈出口和国际运输服务收入采取零增值税政策。此外,对包括土地和地权(停车场用地除外)出售和租赁、金融服务、保险服务和医疗服务免收增值税。

工资相关缴纳和扣除

个人所得税

通常,雇员在哈国工作获得的所有形式的补偿和支付均应被认为是雇员应税收入。个人所得税采取固定税率10%,不区分居民与非居民员工。哈萨克斯坦雇主,包括法人、外国法人分公司和代表处有责任对支付给雇员的现金或其他支付形式中代扣个人所得税并代缴至国家财政。

社会税

哈萨克斯坦雇主,包括在哈经营的外国企业分公司和代表处均应为其本国员工、外籍员工和借调员工缴纳社会税。税率为2018年1月1日至2024年12月31日 – 9.5%;2025年1月1日起 – 11%。

缴纳基数为员工所获得的现金或其他形式的,包括所有附加福利在内的全部收入。社会税税基不设上限,应由雇主进行缴纳,不允许从员工工资中进行抵扣。

社会保障缴款

哈萨克雇主应向国家社保基金对哈国本地员工和拥有永久居留许可的外国员工进行社会保障缴款。无永久居留许可的外国人无需缴纳社会保障费用。

应缴部分为雇主向雇员支付的工作或服务报酬。最高月缴纳基数为最低月工资(2019年最低月工资为42500坚戈)的7倍。强制社会保险的缴纳比例为2018年1月1日至2024年12月31日 – 3.5%;2025年1月1日起 – 5%。社会保障缴款可抵扣社会税,不造成额外税负。

强制养老缴款

哈萨克斯坦公民应向统一养老基金缴纳其收入的10%作为强制养老缴款。最高月度缴纳基数控制在最低月工资的50倍以内。雇主应对养老缴款进行代扣并代缴至养老基金。

除强制养老缴款以外,针对一些高危工作员工还设有强制职业年金缴款,由雇主按照相关员工月工工资收入的5%进行缴纳。

自2020年1月1日开始,哈萨克雇主需要向统一养老基金缴纳一项新的养老体系费用– 雇主强制养老缴款(EOPC), 所有注册在哈国的雇主均需按照员工总收入的5%进行缴纳。统一养老基金将雇主强制养老缴款逐一记录在每个员工开设的名义养老金账户中。

未获得哈国永久居留权的外国公民无需参与哈国养老体系。

强制医疗保险

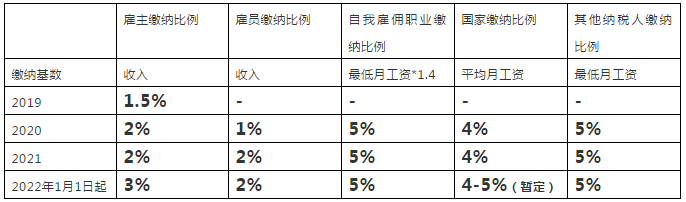

自2017年7月1日期实行新的强制医疗保险费用支付制度 – 缴款将汇入社会医疗保险基金。哈国居民和获得哈国永久居留权的外国公民需向基金缴款,其他临时居留哈国的外国公民和其家人,如双边有哈国认可的相关国际协议安排,可享受哈国公民同等医疗待遇并应同步缴纳医疗保险。保险缴纳由两部分组成:一部分由雇主缴纳、另一部分从员工工资中代扣代缴。雇主应每月将强制医疗保险全额缴纳至社会医疗保险基金。

居民根据服务合同取得的收入应委托税务中介进行代扣代缴。其他自营型主体(个人企业家、私人公证处、私人法庭执行员、律师、职业调解人等)应自行缴纳。身处境外的哈国居民、上述未提到的纳税群体应自行缴纳或委托第三方进行缴纳。国家将对特定社会弱势群体(如儿童、退休人员、孕妇等)代缴。

对雇主、签署服务合同的员工缴纳基数为扣除法定应扣除或免征费用后的月收入,每月最大缴纳基数不应超过最低工资的10倍;对于其他纳税人,法定缴纳基数为最低月工资或平均月工资。

至2022年之前,强制医疗保险费用将持续上涨,具体见下图:

其他税种

消费税

酒类、酒精制品、烟草、汽油(航空汽油除外)、柴油、原油、部分小汽车、凝析油、含酒精医药产品等进口至哈萨克或在哈生产的商品均需缴纳消费税。税率根据应税商品种类,采用单位商品或特定体量固定税率。

土地税

拥有土地地块所有权或使用权的主体应缴纳土地税,土地税率根据土地分类,基于每年确定的税率按地块单位进行确定。

财产税

对建筑、楼房、住所、房屋等拥有所有权或使用权的主体应缴纳财产税。应缴税率一般为资产年平均账目价值的1.5%。

交通工具税

拥有注册在哈萨克的交通工具所有权和使用权的主体需每年缴纳交通工具税,具体税率由交通工具排量和车型决定。

底土利用税和应缴费用

底土利用应缴费用

包括认购费用和历史成本报销。新税法自2018年起废除了商业勘测费用以鼓励矿床开发。该费用的缴纳方式、缴纳金额和其他条款均由与国家签署的底土使用协议确定。

自2018年起,新税法规定,对通过底土开发执照租用土地进行矿产开发或生产的矿产公司征收地块使用费。勘探执照有效期内,征收规模根据勘探执照的有效期长短在15倍至60倍月度结算单位区间内浮动。开采执照有效期内按照每平方公里450倍月度结算单位进行缴纳,每年缴纳一次。

矿产开采税

根据被开采的碳氢化合物、金属、煤炭或其他矿物资源分类确定,税率取决于开采矿物类型种类和年开采量。

超额利润税

2018年起,超额利润税已不适用矿产公司,其税率从0%至60%不等。

底土替代税

新税法规定底土使用者可适用底土替代税用于替代历史成本扣除、采矿税和超额利润税。该税种适用于签订超深碳氢化合物矿床和海底矿床勘探开采合同的纳税人。适用期限为合同期限起止时间。替代税税率根据世界原油价格在0%至30%区间浮动,如原油价格低于50美元/桶,税率为0%;如高于90美元/桶,则税率为30%。应税基数为每一个独立合同项下的净利润总额。

出口租赁税

出口原油、煤炭和凝析油的个人和法律实体,除一些签订过产品分销协议的底土使用者外,均需缴纳原油、煤炭和凝析油专项税。税率由国家根据出口产品的市场价格确定,在0%至32%区间浮动,煤炭税率固定为4.7%。

税收优惠政策

AIFC注册企业

在阿斯塔纳国际金融中心注册的企业从事特定业务可享受至2066年1月1日前企业所得税和员工个人所得税免除。

特别经济区

为发展非资源型经济,哈萨克设立了11个特别经济区。在区内进行经营的企业免征企业所得税、财产税和土地税。在特区内出售特定商品实行零增值税政策。“创新科技园”内经营的企业满足相应条件后还可免征员工社会税。

投资经济发展优先方向

如投资者与政府签订投资经济发展优先方向合同,可获得如下税收优惠:

- 关税豁免;

- 最长达10年的企业所得税、最长达10年的土地税、最长达8年的财产税豁免;

- 最高30%的实际固定资产投资额返回

- 稳定的税收法律政策

经济发展优先方向为:工业基础设施、工业加工业、住房建设、民生领域(教育、医疗、体育和文娱方向)、旅游、通信、核材料生产和农业。

关税

作为欧亚经济联盟的一员,与俄罗斯、白俄罗斯、亚美尼亚和吉尔吉斯间进口关税税率由欧亚经济联盟统一关税委员会确定,出口关税由哈国政府确定。

大部分关税税率在0%至30%区间浮动,征税基数为商品的实际花费(商品价格加上所有伴生成本,如运输成本等)。

2015年哈萨克成为世贸组织第162个成员国,世贸组织相关清单中特定商品的进口关税低于欧亚经济联盟所确定的关税。考虑到对联盟内其他国家的影响,哈萨克将避免将进口商品以世贸组织确定的较低关税出口至其他联盟国家。纳税人可以根据世贸组织确定的关税进口商品至哈萨克斯坦,但无权将所进口商品出口至别国,或根据欧亚经济联盟统一关税协会确定的关税进口商品至哈萨克斯坦,但无权将所进口商品出口至别国。